- El contribuyente medio dedica 193 jornadas de rentas del trabajo y del capital a pagar impuestos, en una tendencia creciente para los próximos años.

- Si no se producen ajustes fiscales significativos por la vía del gasto público, se corre el riesgo de retrasar el Día de la Liberación Fiscal hasta una semana después que este año para el período 2022-2023.

- Bajo una nueva metodología basada en Contabilidad Nacional, se obtiene el pago de todos los impuestos que una familia afronta en relación, no sólo a su salario, sino también incorporando las rentas de actividades económicas (autónomos) y las rentas del ahorro y la inversión (arrendamientos, dividendos e intereses).

En 2021, los españoles habrán dedicado, de media, un total de 193 jornadas de renta para cumplir con sus obligaciones con Hacienda. Es decir, el Día de la Liberación Fiscal, que Fundación Civismo calcula anualmente, llega el 13 de julio.

Este día se retrasa considerablemente con respecto a la fecha de 2020. Esto se debe a que, por un lado, en 2021 se incluyen no sólo las rentas salariales, sino también las rentas profesionales y del ahorro. Y, por otro lado, a un conjunto de impuestos que hasta ahora los modelos que se usaban no recogían correctamente, además de los nuevos tributos aprobados en 2021 y las modificaciones fiscales de los ya existentes tanto en el Estado como en las CC.AA. De esta forma, se rompe la tendencia estable o a la baja de los últimos años.

Teniendo en cuenta que 2021 tiene 365 días, se obtiene como resultado 193 días necesarios de renta familiar para pagar los tributos que son de obligado cumplimiento durante el presente año, habiendo incorporado todas las novedades fiscales relevantes hasta la presente. Dado que el Día de la Liberación Fiscal es aquél en el que, ya a partir de ese momento, queda toda la renta disponible para consumir y ahorrar, el DLF es el 13 de julio.

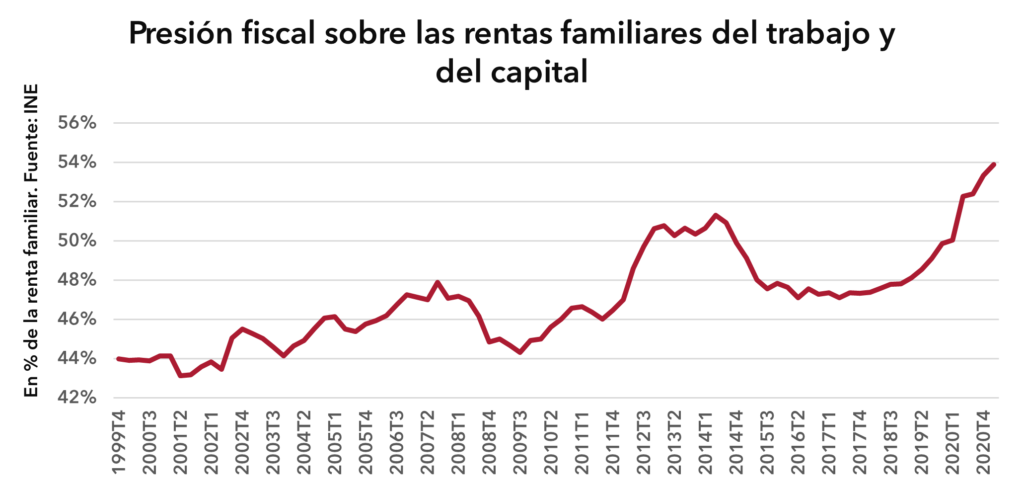

A continuación, se ofrece la evolución de la serie histórica bajo la nueva metodología:

Gráfico 1: Presión fiscal sobre las rentas familiares del trabajo y del capital

Fuente: Elaboración propia. INE.

La presión fiscal asciende 10 puntos desde el fin del siglo XX

En el último año, la presión fiscal sobre las familias españolas se ha incrementado en 3,84 puntos porcentuales, a pesar de que sus rentas han disminuido un 7,34% en el mismo período (primer trimestre de 2021 frente a primer trimestre de 2020) y el pago de impuestos totales brutos se ha mantenido invariante. Desde el primer trimestre de 2019 (momento en que entró en vigor la subida del 22,3% del salario mínimo interprofesional), la caída acumulada de la renta familiar es del 5,95% mientras que el pago de impuestos se ha incrementado un 5,34% en el mismo periodo.

A pesar de la reducción de la renta familiar, los impuestos, tanto en términos nominales como relativos, han continuado subiendo. Además, tal como muestra el último dato del primer trimestre de 2021, hay una alta probabilidad de que sigan subiendo en los próximos trimestres, debido a que las obligaciones fiscales están ascendiendo más rápido que la capacidad de pago de las familias.

Si bien la tendencia alcista en la presión fiscal se ha acentuado en los últimos dos años, no es un fenómeno exclusivamente del presente. En las últimas dos décadas (partiendo del dato del cuarto trimestre de 1999), el pago de impuestos totales por parte de las familias se ha incrementado en términos anuales acumulativos un promedio del 3,79%, mientras que, en el mismo período, la suma de las rentas del trabajo y las rentas del capital han subido anualmente una media del 2,84%.

Por tanto, los impuestos han subido en los últimos 22 años por encima de lo que han subido las rentas. Dicho de otra forma: una familia española media paga hoy 10 puntos más en impuestos que a finales del siglo XX. Teniendo en cuenta que el ciclo económico completo parte de 1999-2000, los 10 puntos de subida de impuestos lo son de carácter estructural, es decir, con enorme dificultad de revertir esta situación.

El mapa de los impuestos en España

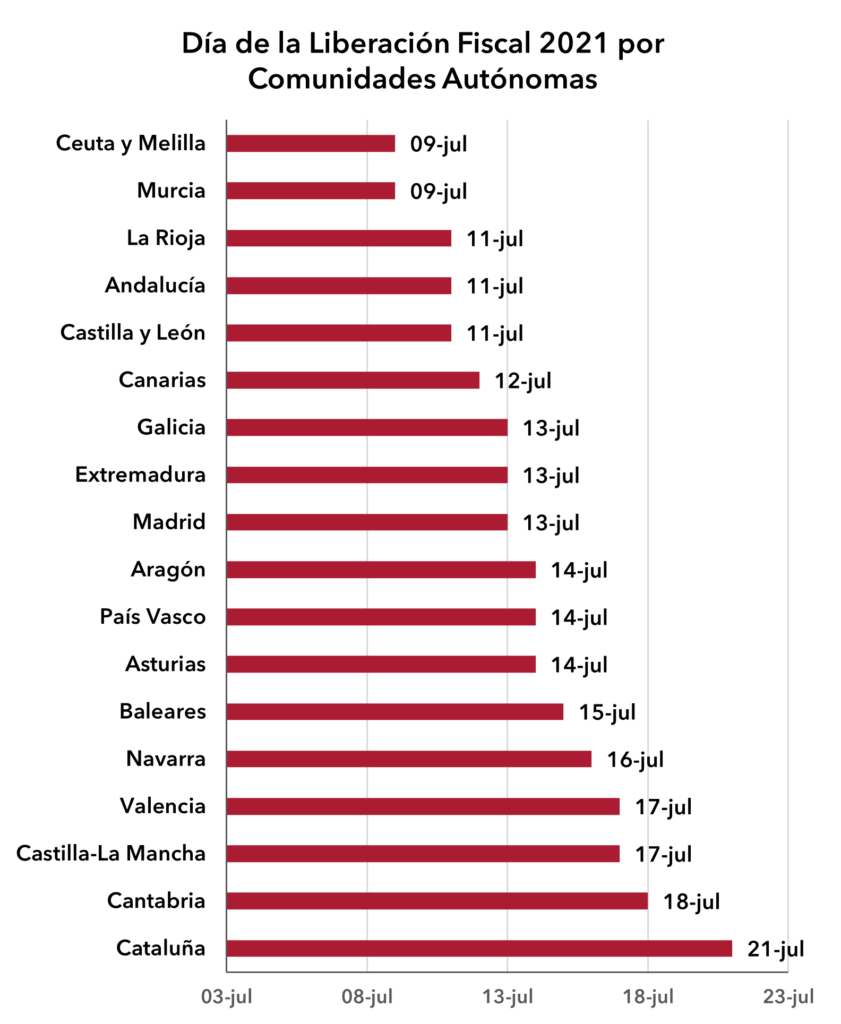

A nivel autonómico, los cambios más relevantes a efectos de fiscalidad real efectiva son los siguientes (dejando a un lado los cambios en deducciones de escasa relevancia para la generalidad de los contribuyentes), distinguiendo tres modelos diferenciados en la aplicación de la política fiscal en el ámbito de sus competencias:

- Regiones donde se continúa rebajando la presión fiscal sobre las rentas del trabajo y la riqueza: el caso de Andalucía, Murcia y Castilla y León.

- Regiones donde la presión fiscal aumenta: Comunidad Valenciana y Cataluña (efecto de la subida fiscal aplicada en 2020)

- Regiones forales: no ha habido cambios significativos, pero con potencial de subida fiscal en función de las necesidades de gasto público y la asunción de más competencias estatales.

En cada caso, la variación que se produce es de un día de renta familiar a la baja en Andalucía, Murcia y Castilla y León, y al alza en Cataluña y Comunidad Valenciana.

Gráfico 2: Día de la Liberación Fiscal por CC.AA. en 2021

Cuántos impuestos más tendremos que pagar por el aumento de deuda a causa de la Covid-19

Una visión más completa e integral de la fiscalidad familiar ofrece los siguientes elementos de fondo:

- Una presión fiscal creciente sobre las familias. Rentas más bajas (como se puede ver por la crisis COVID) tendrán que asumir un nivel mayor de impuestos tal como adelanta la media móvil del 2021Q1.

- El efecto directo de un incremento de la deuda total en 1.000 millones genera en el período siguiente un incremento de los impuestos en 150 millones de euros (aplicando el modelo obtenido en el DLF 2020 de ‘equivalencia ricardiana’ al caso español, junto con la restricción presupuestaria básica del Gobierno),

- Por tanto, ante un incremento de deuda esperado de 112.580 millones, el coste fiscal puede verse incrementado en 17.326 millones de euros, lo cual supone, en términos per cápita, pagar 365,52 euros más cada año o 5 días más de salario.

- Concretamente, para el próximo año 2022: la media móvil última (2021Q1) predice que, en 2022, serían necesarios entre 196 (rango bajo) y 201 días (rango alto) de renta familiar para pagar impuestos.

- Es razonable pensar que se pueden producir tempranas subidas de impuestos en los próximos meses, para las cuales es necesario que los contribuyentes estén preparados. Corremos el riesgo de que los recursos generados por las familias durante el confinamiento tengan que ser destinados a pagar más impuestos en vez de contribuir con inversión a una salida rápida de la crisis del ‘coronavirus’.