El imperioso afán por ser propietario de la vivienda donde se habita vuelve a dispararse en Espa- ña. A medida que mejora la situación económica y se recupera el empleo, el nivel de renta disponible aumenta. Tener más dinero en el bolsillo se puede dedicar tanto a consumir como a ahorrar, descontados los gastos más inmediatos a los que tienen que hacer frente día a día. Tras unos años de intranquilidad por la crisis, volver a disponer de liquidez trae a primer plano la obsesión por la seguridad, lo que se traduce en lograr la propiedad del hogar donde se reside.

Sin duda, uno de los gastos más importantes que un español afronta a lo largo de su vida es la adquisición de una vivienda. Tenemos una inclinación mucho mayor que cualquier otro europeo a vivir en una casa que nos pertenezca, pues se ve como una inversión y un bien de ahorro a largo plazo, frente a alemanes, holandeses o británicos, que prefieren alquilar o que, si compran, es para inmediatamente poner el inmueble en alquiler (‘buy to let’).

Dada esta particularidad, el español medio está dispuesto a dedicar años de su sueldo para pagar la casa, teniendo que adelantar estas rentas futuras a través de un crédito hipotecario. La época actual, de bajos tipos de interés, reactivación de la concesión de nuevos préstamos y recuperación de los precios de la vivienda libre, es un caldo de cultivo apropiado para que los españoles vuelvan de nuevo a invertir en ‘ladrillo’, casi siempre para uso y disfrute de su propia familia, tanto si es vivienda habitual como vacacional.

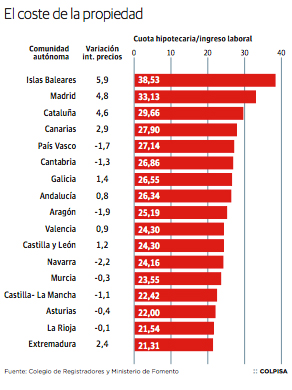

Así lo ponen de relieve los datos del Colegio de Registradores y el Ministerio de Fomento correspondientes al segundo trimestre. En ellos, observamos cómo hay tres comunidades autónomas con un incremento muy sustancial de los precios de la vivienda libre en términos interanuales (Baleares, Madrid y Cataluña), mientras que Aragón, País Vasco y Navarra son las que registran la mayor contracción de los precios medios.

Esta asimetría evidente en la evolución de los precios tiene como consecuencia una diferencia notoria en el esfuerzo que cada familia tiene que realizar anualmente para sufragar su vivienda.

En este sentido, el porcentaje del ingreso salarial que supone el pago anual de la hipoteca (principal + intereses) está aumentando de forma más rápida en las regiones donde hay mayor presión demográfica y de precios. En Baleares, esta proporción ha superado, incluso, el 33%, que es considerado el límite razonable de «tensión financiera» sobre la renta familiar.

A medio plazo, sin duda, el ratio de cuota hipotecaria sobre coste laboral será una guía eficaz para medir si el crecimiento del sector inmobiliario es sano o se vuelven a cometer errores del pasado. De hecho, el retorno de los españoles al mercado del «ladrillo» no está exento de riesgos, ya que se ve lastrado por la todavía ingente cantidad de viviendas sin vender que hay en este momento. La última estimación de este stock las sitúa en medio millón de inmuebles, y eso nueve años después de que empezara la crisis, que dejó más de un millón de pisos vacíos.

En cualquier caso, la rebaja de los costes de financiación y la búsqueda de oportunidades vuelven a ser los catalizadores de un sector como el de la construcción, tan importante para muchas de las comunidades por el «efecto arrastre» que tiene sobre el resto de actividades de la economía.