Apenas tres años después de la última reforma fiscal, el Gobierno vuelve a situar los impuestos directos en el punto de mira. Tras las medidas tributarias de 2010, 2011 y 2012, pretende elevar otra vez los tipos marginales del IRPF para aumentar la recaudación. Pero esta subida nunca cumple sus previsiones, pues la Curva de Laffer es inexorable: tras el primer año lo recaudado se estanca o se reduce. La justificación de la medida es que se obtendrán más ingresos, con los que se aspira a legitimar la ampliación del gasto público ante Bruselas. Sin embargo, lo que probablemente ocurra es que España incumpla y sigamos siendo el único país sometido al procedimiento de déficit excesivo. Así pues, este ascenso fiscal no solo no conseguirá su objetivo, sino que además restará credibilidad institucional a nuestro país.

El anuncio de aumentar hasta cuatro puntos el tramo estatal del IRPF afectará a quienes declaran anualmente una base liquidable superior a 150.000 euros: un total de 91.408 personas, según los últimos datos de la AEAT (2016). Este 0,46% de los contribuyentes son altos ejecutivos, consejeros, directivos de empresas públicas y privadas, funcionarios de alto rango, docentes de primer nivel, grandes propietarios de inmuebles y trabajadores de alta cualificación. Según la Encuesta Cuatrienal de Estructura Salarial del INE, el percentil 90 de los salarios medios brutos (es decir, los más elevados que se cobran en España) se encuentran en sectores regulados (el eléctrico, el del gas, petróleo y banca), en la industria farmacéutica, en sanidad y en consultoría.

Es decir, la medida golpea de lleno a una base de profesionales de alta productividad, cuyo número en relación al tamaño de la economía es menor que el de nuestros socios europeos. Además, en España los salarios son más reducidos. Según Eurostat, en nuestro país la ganancia bruta media por trabajador asciende a 28.933 euros, sensiblemente más baja que en Italia (36.242), Francia (37.253) o Alemania (45.429). Por eso es poco eficiente que apliquemos a las rentas altas un nivel impositivo equivalente, o incluso superior, pues los más adinerados tienen libertad para deslocalizarse y esquivar los impuestos.

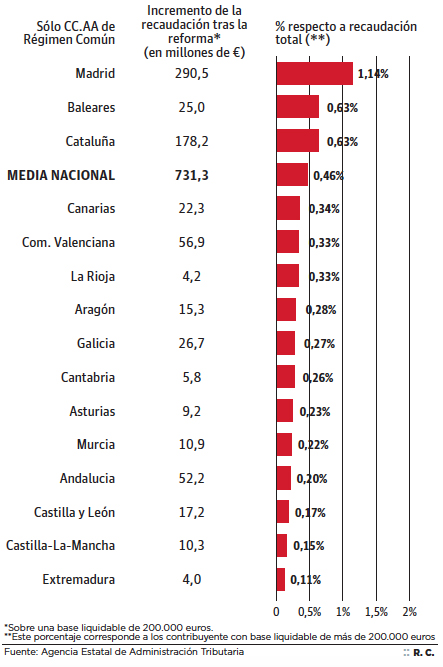

En el mejor de los escenarios los ingresos en 2019 mejorarían en 731 millones de euros a partir de un contribuyente medio con base liquidable de 200.000 euros, que es la media y, por tanto, la más significativa. Por CC AA, Madrid, Cataluña y Baleares serían las más afectadas, dada la concentración de ‘ricos’ (especialmente en la primera, cuyos contribuyentes con rentas a partir de 200.000 euros aportarían el 1,14% de la recaudación gracias a los elevados sueldos de directivos en las sedes sociales). Por el contrario, Extremadura (0,11%), Castilla-La Mancha (0,15%) y Castilla y León (0,17%) resultarían las menos afectadas.

El objetivo debería ser incrementar la porción de ‘tarta’ de ingresos aportada por las rentas más altas, pero no a base de subir los tipos marginales sino atrayendo talento de forma masiva. Con ello se ampliaría la base de contribuyentes y, sin necesidad de tocar el tipo impositivo efectivo, aumentaría la recaudación.