España se sitúa entre los países de la OCDE en el que los contribuyentes se ven sometidos a un mayor esfuerzo fiscal -porcentaje de impuestos en comparación con la renta per cápita-, superando incluso a algunas economías escandinavas, que cuentan con los niveles impositivos más altos del mundo, según destaca un informe del Instituto Juan de Mariana. Pero, ¿cuánto dinero pagan realmente los españoles a Hacienda y de qué forma hacen frente a semejante factura?

Una de las razones de esta elevada tributación radica no solo en la fijación de tipos marginales superiores a la media de los países ricos, sino en la doble, triple y hasta cuádruple imposición que establece el Estado sobre ciertas rentas o activos. Se entiende por doble imposición el hecho de que sobre una misma fuente de riqueza -sueldos, por ejemplo- incidan varios impuestos en un mismo periodo fiscal y, aunque, en teoría, el sistema tributario prohíbe su aplicación, la trampa aquí es que el Estado grava varias veces lo mismo -o sus frutos- solo que en etapas diferentes.

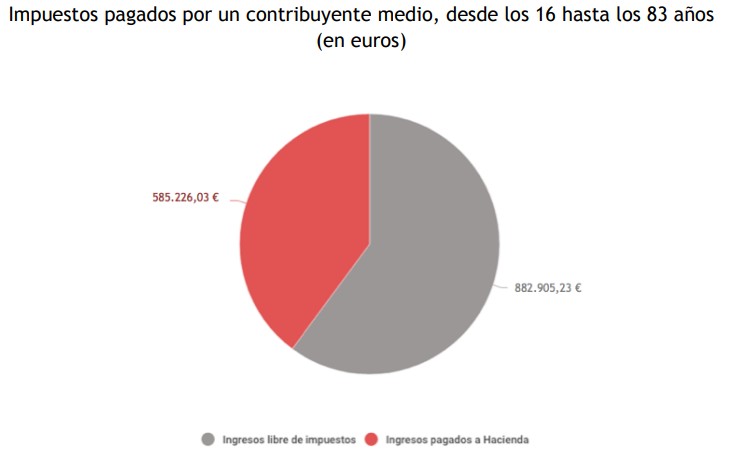

Para empezar, cabe tener en cuenta el volumen total de impuestos que sufraga el contribuyente medio. Así, tal y como revela un estudio del think tank Civismo, una persona que empezase a trabajar a los 16 años y falleciese a los 83, habría obtenido una renta bruta total de casi 1,47 millones de euros -incluyendo el cobro de la pensión-. Sin embargo, Hacienda se embolsa unos 585.000 euros de dicha cuantía entre IRPF, cotizaciones sociales, IVA, Impuestos Especiales e IBI, de modo que la renta neta se reduce a cerca de 883.000 euros durante su vida.

Esto significa un esfuerzo tributario del 39,86%. Hacienda se queda con el 40% de los ingresos reales que percibe un trabajador medio en España. Así pues, desde que entra en el mercado laboral, con 16 años, hasta que fallece, con 83, este contribuyente habrá destinado un total de 27 años de sueldo al pago de impuestos. O, dicho de otro modo, trabajará íntegramente para el Estado hasta la edad de 43 años, momento a partir del cual todo lo que gane será íntegramente suyo.

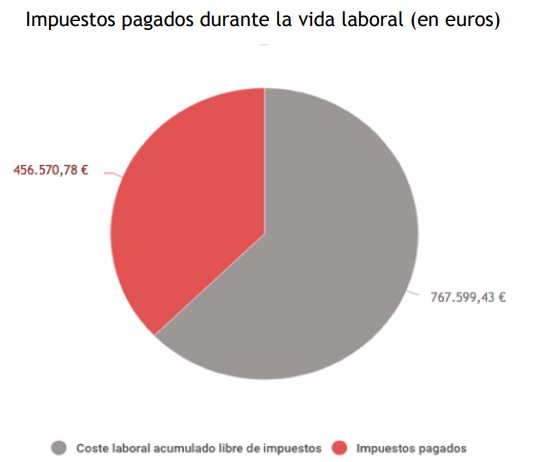

En este caso concreto, el contribuyente en cuestión ingresaría 1,22 millones de euros durante su período en activo, hasta los 65 años, habiendo abonado en impuestos unos 456.000 euros, el 37,3%, con lo que su renta neta bajaría a poco más de 767.000. Es decir, 18 años de su salario se irían al pago de tributos.

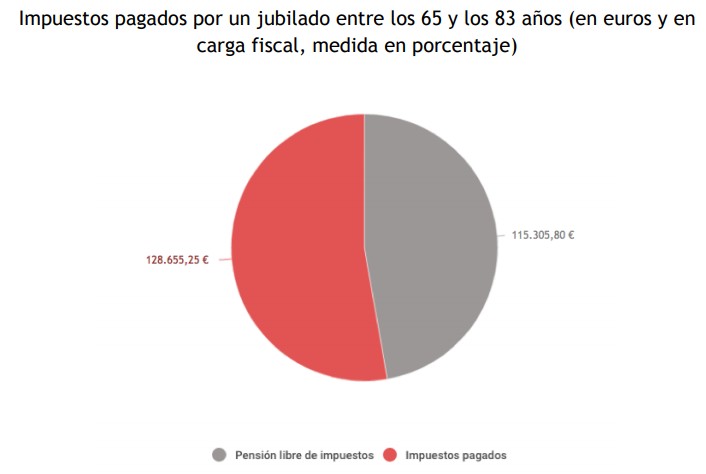

Pero es que, una vez jubilado, la mordida fiscal incluso aumenta. Así, partiendo de una pensión media de 968 euros al mes en 14 pagas, con unos ingresos totales de 244.000 euros durante sus 18 años como retirado, la factura fiscal asciende a algo más de 128.000 euros (52,7%). Los ingresos íntegros de 9 de sus 18 años como jubilado se irán al Fisco.

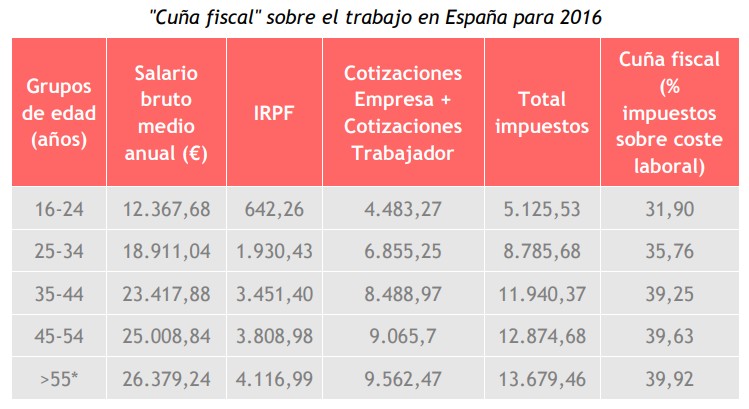

¿Cómo es posible semejante coste tributario? La doble tributación tiene parte de culpa. Muchos trabajadores desconocen, por ejemplo, que con un salario bruto de 25.000 euros al año, el pago real de impuestos entre IRPF y cotizaciones sociales (a cargo de la empresa y del empleado) ronda los 12.900 euros, casi el 40% del coste laboral.

Y lo grave aquí es que, una vez que el contribuyente en cuestión recibe su sueldo neto, libre ya de impuestos, una nueva retahíla de tributos se mantiene a la espera de seguir esquilmando el mínimo atisbo de rendimiento que genere dicho dinero. Más allá del consumo, gravado al 21% del IVA, si la renta se destina al ahorro, el contribuyente deberá pagar entre un 19% y un 23% en IRPF en caso de obtener beneficios. Esto es, Hacienda aplica un nuevo tributo sobre la rentabilidad que generan las rentas que ya abonaron los correspondientes IRPF y cotizaciones sociales.

Asimismo, si el sueldo neto se destina a la compra de una vivienda -el 80% de las familias poseen un inmueble-, ya sea acumulando ahorro o bien contratando una hipoteca, el inmueble en cuestión deberá afrontar el Impuesto de Transmisiones Patrimoniales y el impuesto de plusvalías en caso de ser vendido, o bien el polémico Impuesto de Sucesiones y Donaciones en caso de herencia o cesión a un tercero, con lo que tampoco se libra del golpe de Hacienda.

De hecho, incluso una vez jubilado, el contribuyente en cuestión tendrá que seguir tributando por IRPF, a pesar de haber cotizado durante años para recibir la citada prestación, lo cual también constituye un doble sablazo fiscal, tal y como denuncian ahora numerosos jubilados. En las últimas semanas, una petición con más de 250.000 firmas en change.org pretende ser remitida al Congreso de los Diputados para solicitar la anulación del IRPF a los pensionistas. Dicha eliminación ahorraría buena parte de los 128.000 euros que, en total, abonan los jubilados en materia de impuestos durante su etapa de retiro. Sus argumentos son los siguientes:

- La pensión no es un rendimiento del trabajo.

- Estas pensiones actuales se fueron generando durante la vida laboral que con el cobro de los salarios mensuales/anuales fuero sometidas ya al IRPF. Es decir ya tributaron por el impuesto.

- Por lo tanto al ser sometidas en la actualidad al IRPF están siendo gravadas nuevamente por el mismo impuesto, cayendo claramente en la figura de «doble imposición», que se debe corregir.

- La pensión podría tener cabida como rendimiento de capital mobiliario, con una fiscalidad mucho menor y que va disminuyendo progresivamente de manera notable con la edad del jubilado.

- Tendría sentido esta figura toda vez que el jubilado fue acumulando ese capital a lo largo de su vida laboral y (otra vez) pagando el correspondiente IRPF para cobrar al final de ella la pensión.

- Esta figura está contemplada en la Ley de la cual se benefician las entidades financieras privadas con el producto de Renta Vitalicia Inmediata aplicada a un capital del cliente (que en nuestro caso sería el capital acumulado por nosotros durante la vida laboral).