1. Introducción

La eliminación del impôt de solidarité sur la fortune (ISF) en Francia, el pasado 1 de enero de 2018, como último reducto de la imposición patrimonial en los países de la Unión Europea, puso en entredicho si aún existen razones de equidad y de suficiencia financiera que justifiquen el mantenimiento del gravamen de la riqueza neta en España. No en vano, el entorno europeo sigue una tendencia de disminución y eliminación de los tributos que gravan las variables stock, como es el patrimonio.

Al margen de cuestiones relacionadas con la justicia distributiva, los defensores del impuesto en nuestro país alegan una infrafinanciación de las comunidades autónomas para conservarlo, a pesar de los reducidos niveles recaudatorios que aporta.

Como establece la Ley General Tributaria, los impuestos deben cumplir dos objetivos para tener cabida en el sistema fiscal. Por una parte, constituyen una fuente de financiación de los gastos públicos, pero, sobre todo —a pesar de tratarse de un objetivo muy olvidado— sirven como instrumento valiosísimo de articulación de la política económica. Así que, en el debate sobre el mantenimiento o la eliminación del Impuesto sobre el Patrimonio, debe valorarse si este satisface o no ambas metas. Es decir, si, por un lado, su capacidad recaudatoria resulta tan amplia como para aconsejar su mantenimiento en calidad de fuente de financiación de las regiones, y, por otro, si su carácter redistributivo logra articular la equidad vertical entre ciudadanos, impidiendo la acumulación de patrimonio improductivo en un pequeño grupo de contribuyentes.

Este debate no es nuevo, ya que el Impuesto sobre el Patrimonio ha estado rodeado de controversia desde su implantación en España en 1977, cuando se configuró como un tributo destinado a ejercer un control sobre las rentas obtenidas y declaradas en el Impuesto sobre la Renta de las Personas Físicas.

Desde su concepción, su objetivo prioritario consistía en conseguir una mejora en la gestión tributaria mediante la elaboración de un censo de patrimonios a través de las declaraciones realizadas por los sujetos del impuesto. Y la finalidad recaudatoria no solo no se trataba de la primordial, sino que, en el diseño inicial, no se tuvo en cuenta. Sin embargo, la aprobación final del impuesto introdujo una tarifa progresiva aplicable a la base imponible declarada, y desvirtuó el propósito para el que se había configurado.

Si la exacción del tributo se hubiera aprobado aplicando un tipo de gravamen cero —como contemplaba el diseño primigenio del Libro Verde de la Reforma Fiscal de 1977—, habría cumplido sobradamente la función de control. El contribuyente no habría tenido estímulos para dejar de declarar la realidad de su patrimonio, ya que la cuota tributaria siempre habría sido cero, con independencia de la cuantía del patrimonio declarado. Si se hubiera respetado en su concepción inicial, hoy la Administración Tributaria contaría con un instrumento censal de gran valor para conocer la veracidad o no de los patrimonios generados a través de la acumulación de rentas previamente declaradas en el Impuesto sobre la Renta de las Personas Físicas. Y hoy, el impuesto serviría como un censo de bienes que reflejara de manera objetiva la riqueza inmobiliaria real, algo que llevaba reclamándose en España desde que el marqués de la Ensenada ideara su propuesta de censo a mediados del siglo XVIII.

No obstante, la decisión del legislador de 1977 pasó por aprobar un impuesto al que se le aplica una tarifa progresiva, distorsionando así su finalidad como instrumento de control, y con una capacidad recaudatoria limitada, no solo por las bolsas de fraude existentes, sino por la escasa recaudación que los reducidos tipos progresivos han conseguido.

En la actualidad, sin embargo, el principal argumento esgrimido para justificar el mantenimiento del tributo radica en que el patrimonio de las personas físicas debe ser objeto de gravamen en cumplimiento del objetivo de redistribución de la riqueza, como mandato constitucional previsto en al artículo 31.1 de la Carta Magna.

Los defensores del impuesto progresivo estiman que la eficiencia en el uso de los capitales se materializa en la medida en la que el patrimonio se hace productivo, y un tributo que grava el patrimonio desincentiva la acumulación de riqueza improductiva. Sin embargo, algunos autores como Cadaval (2020) consideran que este argumento resultaría viable solo si se cumplieran dos condiciones: I) Si la aplicación del Impuesto sobre el Patrimonio estimulase el aprovechamiento productivo del patrimonio y II) Si se pudiera garantizar que esta ganancia de eficiencia superara el desincentivo al ahorro y la inversión que genera el impuesto. Sin embargo, en la práctica no siempre se puede asegurar el cumplimiento de los dos requisitos anteriores [1].

La configuración prevista en la Ley 19/1991 cumple con la finalidad recaudatoria y no contempla claros incentivos a la productividad del patrimonio, pues simplemente prevé un límite máximo al pago de la cuota, de forma conjunta con el IRPF, en lo que se refiere al patrimonio productivo. Pero en ningún caso establece beneficios fiscales aplicables a los bienes que el contribuyente posee y que puedan calificarse como patrimonio productivo. En el momento actual, el Gobierno central, bajo el objetivo de armonizar los tributos cedidos a las comunidades autónomas, está tratando de recuperar competencias normativas que conduzcan a una elevación de la recaudación. En adelante, se estudian los niveles de esta y el desarrollo normativo realizado por las regiones españolas, con la intención de conocer si existen razones solventes que justifiquen el mantenimiento del Impuesto sobre el Patrimonio.

2. Regulación estatal del Impuesto sobre el Patrimonio

El Impuesto sobre el Patrimonio se implantó en España con carácter excepcional y transitorio [2] en virtud de la Ley 50/1977, de 14 de noviembre, de Medidas Urgentes de Reforma Fiscal, bajo la denominación de Impuesto Extraordinario sobre el Patrimonio de las Personas Físicas. Sin embargo, este carácter extraordinario y excepcional desapareció tras la aprobación de la Ley 19/1991, de 6 de junio, que le atribuía como uno de sus objetivos la consecución de una mayor eficacia en la utilización de los patrimonios, y lo configuraba como un impuesto complementario del IRPF. Hasta ese momento, el tributo había cumplido su función censal y de control del Impuesto sobre la Renta de las Personas Físicas, lo que limitaba su carácter redistributivo e independiente.

La Ley, por su parte, no recogía más que la intención del legislador de 1977, es decir, la configuración de un tributo complementario del impuesto que grava la renta de los contribuyentes, de forma que permitiera conocer la coherencia en la creación de un patrimonio mediante la acumulación de renta, generado a lo largo de los años, y que previamente se hubiera declarado en el Impuesto sobre la Renta de las Personas Físicas. Esto no implicaba que el impuesto fuera a cuenta de la cuota del IRPF, y en ningún caso con un tipo de gravamen aplicable de carácter progresivo.

Sin embargo, la propia Exposición de Motivos de la Ley, simultáneamente, aducía criterios de equidad para gravar la capacidad de pago adicional que supone la posesión de patrimonio. Además, se refería al carácter complementario del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre Sucesiones, con lo que el tributo se definía como herramienta que perseguía una mejor distribución de la renta y la riqueza.

El hecho imponible del impuesto radica en la titularidad por parte del sujeto pasivo del patrimonio neto en el momento de devengo, que se produce el 31 de diciembre de cada año. Se trata de un tributo individual y, para la determinación de su objeto imponible, se acumula el conjunto de bienes y derechos de contenido económico de los que la persona física es titular, detrayendo las cargas y gravámenes que disminuyan su valor, así como las deudas y obligaciones personales de las que el contribuyente deba responder.

En consecuencia, el objeto imponible lo constituye la riqueza, productiva y no productiva, que no necesariamente denota una capacidad económica real, por lo que, en no pocas ocasiones, el gravamen recae sobre la capacidad de pago presunta, llegándose a establecer gravámenes claramente confiscatorios.

Ya que la principal finalidad del Impuesto sobre el Patrimonio pasa por el control de la acumulación de riqueza, la valoración de los elementos patrimoniales por parte del tributo se erige en referente para la determinación del valor patrimonial de otros impuestos. Sin embargo, la existencia de una escala de gravamen progresiva constituye un claro desincentivo a que todos los sujetos pasivos declaren la realidad de sus patrimonios netos, desvirtuándose así el principal objetivo del tributo.

3. El Impuesto como tributo cedido

La configuración del sistema fiscal español prevé la cesión de parte de los tributos estatales: patrimonio, sucesiones y donaciones… a los gobiernos subcentrales, permitiéndoles tomar decisiones normativas en materia tributaria, de forma que puedan utilizarla para atraer bases imponibles a sus territorios, de la misma manera que se realiza en el ámbito internacional. Esta autonomía fiscal no resulta incompatible con la existencia de cierta armonización si se realiza una correcta coordinación intergubernamental.

Pero, en el caso que nos ocupa, por tratarse de un impuesto cedido a las comunidades autónomas, hay que analizar la solvencia y la suficiencia financiera de los territorios que han aceptado la gestión de una serie de gastos públicos, y para los cuales precisan fuentes de financiación estables en el tiempo. Así que, si se quiere abordar la eliminación o el mantenimiento del impuesto, se debe determinar con precisión si el reparto de los recursos económicos responde a una distribución vertical (entre el Estado central y las comunidades autónomas) adecuada, acorde a la cesión de competencias, pues, de otro modo, habrá que llevar a cabo una nivelación de los ingresos entre territorios que garantice este equilibrio.

En un país en el que el grado de descentralización tributaria se sitúa en niveles similares a los de Italia, Austria, México o Bélgica, y en el que la autonomía fiscal plena roza el 90%, de igual forma que en Bélgica, Australia, Estados Unidos, Suiza o Canadá [3], sin embargo, desde algunos territorios, se continúan solicitando mayores transferencias de recursos [4].

Y en este proceso de transferencias de gasto, se aprobó la Ley 21/2001, que cedió este impuesto a las comunidades autónomas, a las que se les confirió, no solo la potestad recaudatoria del tributo, sino también la transferencia normativa, lo que constituyó un hito importante en los niveles de autogestión y de corresponsabilidad de los territorios. Así, mientras que la cesión del rendimiento de los tributos sirvió para que los gobiernos subcentrales pudieran financiar la secuencia de gastos públicos que se iban asumiendo, la cesión de la soberanía normativa fue un paso adelante en la autonomía fiscal y financiera, lo que, posteriormente, posibilitaría determinar qué gobiernos autonómicos hacen un uso más eficiente de los recursos públicos, y cuáles emplean los tributos en gasto improductivo.

En 2007 se procedió a suprimir [5] el gravamen derivado del mismo, con efectos desde el 1 de enero de 2008, tanto para sujetos al impuesto por obligación personal como para los que tuvieran obligación real de contribuir. Si bien, con el fin de completar el contenido de las normas que contenían remisiones a la Ley 19/1991, el legislador optó por no derogar esta ley, estableciendo una bonificación del 100% [6] sobre la cuota íntegra del impuesto.

Sin embargo, a raíz de la crisis económica, se restableció el gravamen por el Impuesto sobre el Patrimonio, esta vez con la finalidad de lograr una recaudación adicional, en principio con carácter temporal para los ejercicios 2011-2012, que se ha ido prorrogando para los siguientes [7].

Por otra parte, las comunidades autónomas, en uso de sus competencias normativas, han ido implantando los beneficios fiscales que en cada momento han considerado oportuno, como más adelante se verá. El Impuesto sobre el Patrimonio no ha resultado exigible durante los ejercicios de 2008 a 2010, y se recuperó para los ejercicios de 2011 a 2015, aunque el gravamen se suprimió nuevamente con efectos desde el 1 de enero de 2016. Las sucesivas leyes de presupuestos generales, el Real Decreto-Ley 3/2016, de 2 de diciembre, por el que se adoptan medidas en el ámbito tributario dirigidas a la consolidación de las finanzas públicas y otras medidas urgentes en materia social para 2017, la Ley 6/2018, de 3 de julio, de presupuestos generales del Estado para el año 2018, y el Real Decreto-Ley 27/2018, de 28 de diciembre, por el que se adoptan determinadas medidas en materia tributaria y catastral, prorrogaron cada año su vigencia. El Real Decreto-Ley 18/2019, de 27 de diciembre, por el que se adoptan determinadas medidas en materia tributaria, catastral y de Seguridad Social, mantiene el gravamen para el ejercicio 2020, con las modificaciones que más adelante se desgranan.

Así que, en el momento actual, el impuesto sigue vigente, y las comunidades autónomas gozan de la autonomía normativa suficiente como para poder establecer una bonificación del 100% de la cuota, o exigir el impuesto de acuerdo a la tarifa estatal aprobada. La mayoría de los territorios que no han bonificado el impuesto suelen aludir al principio de suficiencia financiera descrito en el artículo 2.1. de la Ley Orgánica de Financiación de las Comunidades Autónomas (LOFCA) para, basándose en la insuficiencia financiera que dicen padecer, justificar su mantenimiento. Pero para conocer si existen desequilibrios verticales entre las comunidades autónomas y la Administración central, es preciso realizar un análisis cuantitativo del nivel de recaudación y de gastos asumidos por los gobiernos subcentrales, como se hace más adelante.

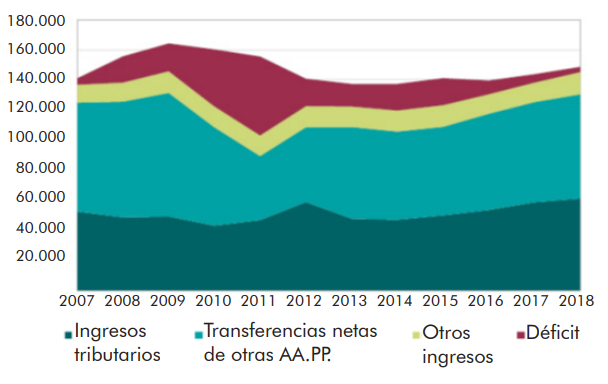

Gráfico 1. Evolución de los ingresos (millones de euros)

En el gráfico anterior se ve que los ingresos de origen tributario y otro tipo de ingresos siguen una evolución creciente, aunque la mayor parte de los recursos fiscales proceden de la imposición indirecta, sobre la que las comunidades no tienen competencia normativa [8].

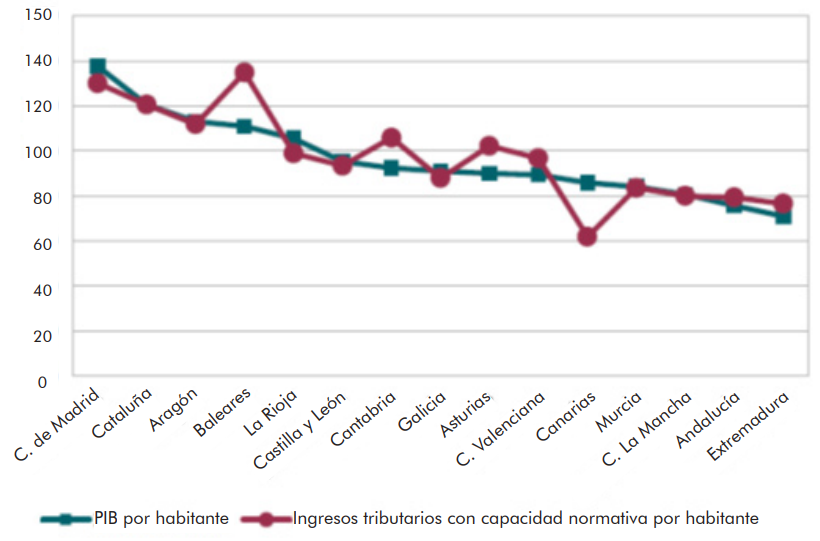

Pero si se identifican los ingresos de origen tributario sobre los que las regiones sí ostentan capacidad normativa, se observan diferencias significativas al comparar los ingresos percibidos con el PIB por habitante, como muestra el gráfico siguiente:

Gráfico 2. Diferencia de ingresos tributarios y renta por habitante de las CC.AA. de régimen común (base 2018)

Este escenario pone de manifiesto que el ejercicio de la autonomía financiera aumenta las disparidades en la obtención de recursos públicos en relación a su PIB per cápita. Resultan especialmente llamativos los casos de Baleares, Asturias, Comunidad Valenciana, o Cantabria, donde los ingresos tributarios procedentes de la capacidad normativa autonómica superan significativamente la renta per cápita de las regiones. En el extremo opuesto se encuentra Canarias, donde la capacidad recaudatoria de sus impuestos autonómicos es significativamente inferior a la renta por habitante media.

Así que, si se mantiene la cesión de competencias normativas, estas desigualdades persistirán, como muestra de la presión fiscal que los gobiernos autonómicos pretenden ejercer sobre sus ciudadanos, y no será nada extraño observar cómo en unas autonomías la carga fiscal excede a la de otras. Pero si se quiere hacer compatible el nivel de autogestión otorgado hasta el momento a los gobiernos subcentrales con una reducción de las desigualdades regionales, habrá que arbitrar otros mecanismos de nivelación y de compensación interterritorial [9]. Esta función la cumplen, entre otros, las transferencias de nivelación, que pretenden eliminar la desigualdad en la provisión de los recursos públicos por parte de las regiones.

Sin perjuicio de que las comunidades autónomas no tengan competencia normativa en un recurso de gran importancia cuantitativa como la recaudación de IVA, lo cierto es que cuentan con un mayor grado de autonomía en la gestión de sus recursos que las entidades locales, que carecen de capacidad para la aprobación de leyes. Por esto, una limitación en este sentido estrangularía la suficiencia financiera de la que en este momento gozan, de manera similar a la situación vivida por los ayuntamientos. Y, en consecuencia, la actuación del gobierno central en este momento no debe ir dirigida a reducir el grado de autonomía financiera y normativa de las regiones, sino, más bien, al contrario: tras un proceso de cesión del gasto muy amplio, debe garantizar un nivel de autogestión suficiente como para que la corresponsabilidad en el cumplimento del déficit autonómico se convierta en una realidad.

Estos niveles de gestión y de autosuficiencia financiera se comprueban repasando el artículo decimonoveno 2.b) de la LOFCA y el artículo 47 de la Ley 22/2009, de 18 de diciembre, por el que las comunidades autónomas tienen cedido el rendimiento del impuesto, entendido como el importe de la recaudación líquida derivada de las deudas tributarias correspondientes a los hechos imponibles del Impuesto sobre el Patrimonio realizados en su territorio. Respecto al alcance de la recaudación, el artículo 31 establece que el nexo entre el sujeto y la administración es la residencia habitual. Y, en cuanto a las competencias normativas, la región puede realizar modificaciones en el mínimo exento, tipo de gravamen, deducciones y bonificaciones de la cuota, y gestión tributaria [10].

En el debate sobre la posible recuperación de las competencias referidas a los beneficios fiscales aplicables a los impuestos estatales cedidos a las comunidades autónomas, se suele indicar la inexcusable participación de la LOFCA, pues la cesión se ejecutó a través de ley orgánica, y la posible reversión solo podría efectuarse a través de este instrumento legislativo. Pero antes de aprobar una ley que permita la recuperación al Estado central de las competencias previamente cedidas, resulta necesario que se realice un análisis cuantitativo real, que responda a razones técnicas y no políticas, que podría iniciarse en los Consejos Territoriales para la Dirección y Coordinación de la Gestión Tributaria, regulados en el artículo 66 de la Ley 22/2009. No en vano, como órganos colegiados encargados de la gestión de los tributos en su respectivo ámbito territorial, son conocedores de la forma más certera de acometer la posible reforma de la financiación de las comunidades autónomas, de manera que se haga compatible la indispensable autonomía y suficiencia financiera con la imprescindible libertad de actuación. Aunque esto suponga evidenciar qué gobiernos llevan a cabo una administración eficiente de los recursos públicos, y cuáles tienen un gran recorrido por hacer en pro del bienestar de sus ciudadanos.

4. Desarrollo normativo en las comunidades autónomas

a. Diferencias normativas.

Ya que el rendimiento de este tributo está cedido en su totalidad a las comunidades autónomas, y estas pueden asumir competencias normativas sobre el mínimo exento, el tipo de gravamen, y las deducciones y bonificaciones de la cuota, hay que analizar el impuesto en cada territorio si se quiere conocer el alcance real de la tributación patrimonial en España [11]. Para todas aquellas regiones que no hayan hecho uso de sus competencias, se aplicará la normativa estatal vigente.

En el caso de Andalucía, es aplicable desde el 31 de diciembre de 2020 [12] una tarifa progresiva que oscila entre un tipo de gravamen del 0,20% para patrimonios netos superiores a 167.130€ y un 3,5% para bases liquidables que excedan de 10.695.997€. Extremadura contempla un tipo marginal del 3,75% para patrimonios superiores a 10,6 millones de euros.

En Aragón, el incremento establecido en la tarifa por el gobierno central, en virtud del artículo 66 de la Ley 11/2020, de 30 de diciembre, de Presupuestos Generales del Estado para 2021, ha supuesto una subida de un punto en el gravamen marginal de la tarifa, pasando del 2,5 al 3,5%. En esta comunidad, el mínimo exento se redujo a 400.000€ de patrimonio neto desde el 31 de diciembre de 2016, sin considerar la vivienda habitual del contribuyente.

Cataluña es otra de las regiones que para los ejercicios 2016 y siguientes disminuyó el mínimo exento de contribución por el Impuesto sobre el Patrimonio, desde los 700.000€ previstos en la normativa estatal a los 500.000€ aplicables a los sujetos por obligación personal de contribuir en Cataluña. Al igual que Navarra, que prevé un mínimo exento de 550.000 euros para sujetos por obligación personal y real de contribuir.

Tras la modificación introducida en la normativa estatal, con efectos de 1 de enero de 2021, la Comunidad Valenciana rebajó su mínimo exento a 500.000€, aunque el límite para no tener que contribuir en 2020 y en ejercicios anteriores se había cifrado en 600.000€.

Entre las bonificaciones aplicables significativas, el Gobierno de la Rioja implantó una bonificación del 75% de la cuota, que se derogó con efectos del 1 de enero de 2020. La Comunidad de Madrid, por su parte, mantiene la bonificación del 100% de la cuota, vigente desde enero de 2016. Y, a partir del ejercicio 2016 y siguientes, las ciudades autónomas de Ceuta y Melilla bonificarán en un 75% la cuota del impuesto que corresponda a bienes y derechos situados o que deban ejercitarse en tales territorios.

Como se ve, las autonomías han desarrollado los beneficios fiscales y han aprobado las tarifas con los tipos de gravamen que han considerado oportunos, como muestra de su competencia normativa, delegada en un tributo como el Impuesto sobre el Patrimonio, de carácter estatal pero cedido a las regiones.

b. Niveles recaudatorios regionales.

Los ingresos por el Impuesto sobre el Patrimonio en España son relativamente bajos, tanto por las diferencias territoriales aplicables como por contar con un mínimo exento elevado, de 700.000 euros por contribuyente. A pesar de ello, su recaudación alcanza un 0,12% del PIB.

Haciendo uso de las competencias normativas que todos los gobiernos pueden aprobar, se observa cómo los niveles recaudatorios difieren mucho según el territorio, y no solo por las bonificaciones implantadas en cada uno, sino, y fundamentalmente, porque la existencia de un impuesto no deslocaliza la riqueza de los ciudadanos. Y resulta extraordinariamente difícil localizar el patrimonio de los contribuyentes en un lugar u otro por razones fiscales concretadas en un tributo cuyos tipos de gravamen son tan reducidos.

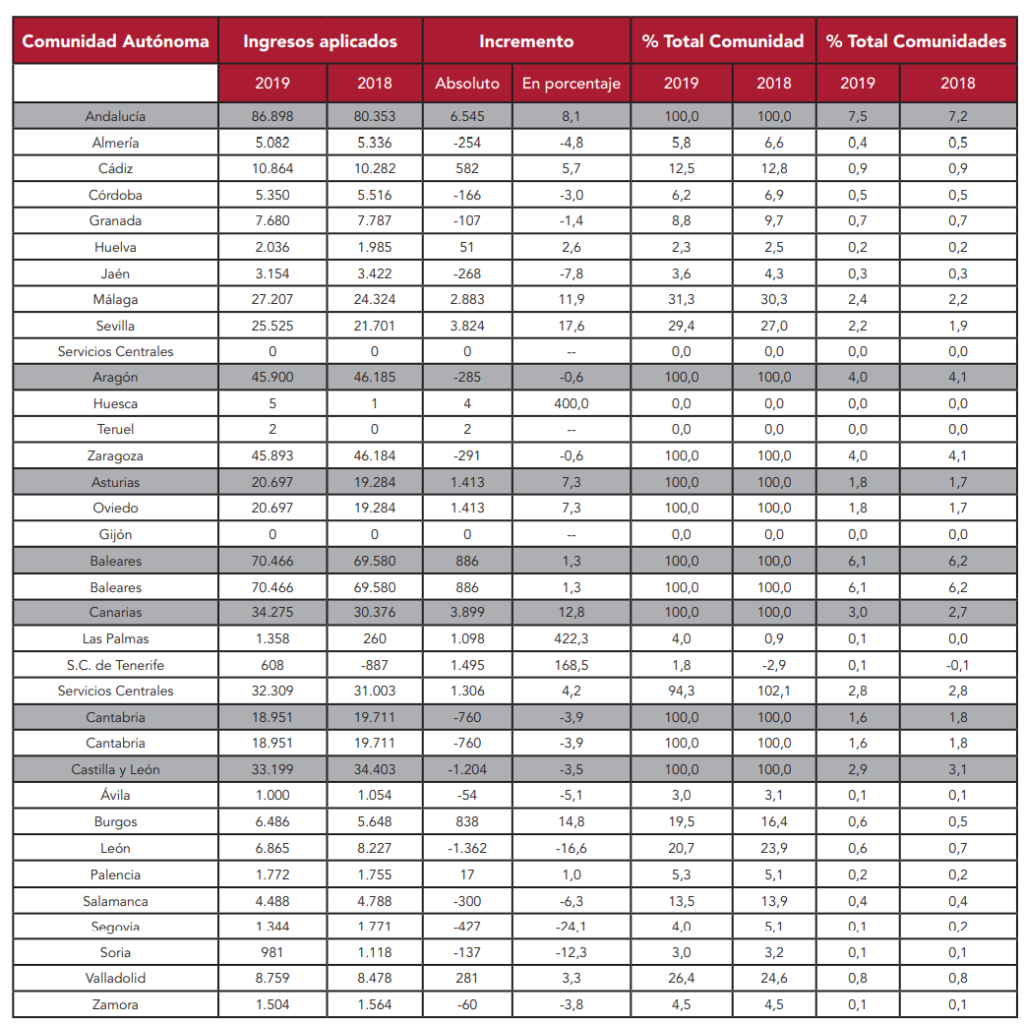

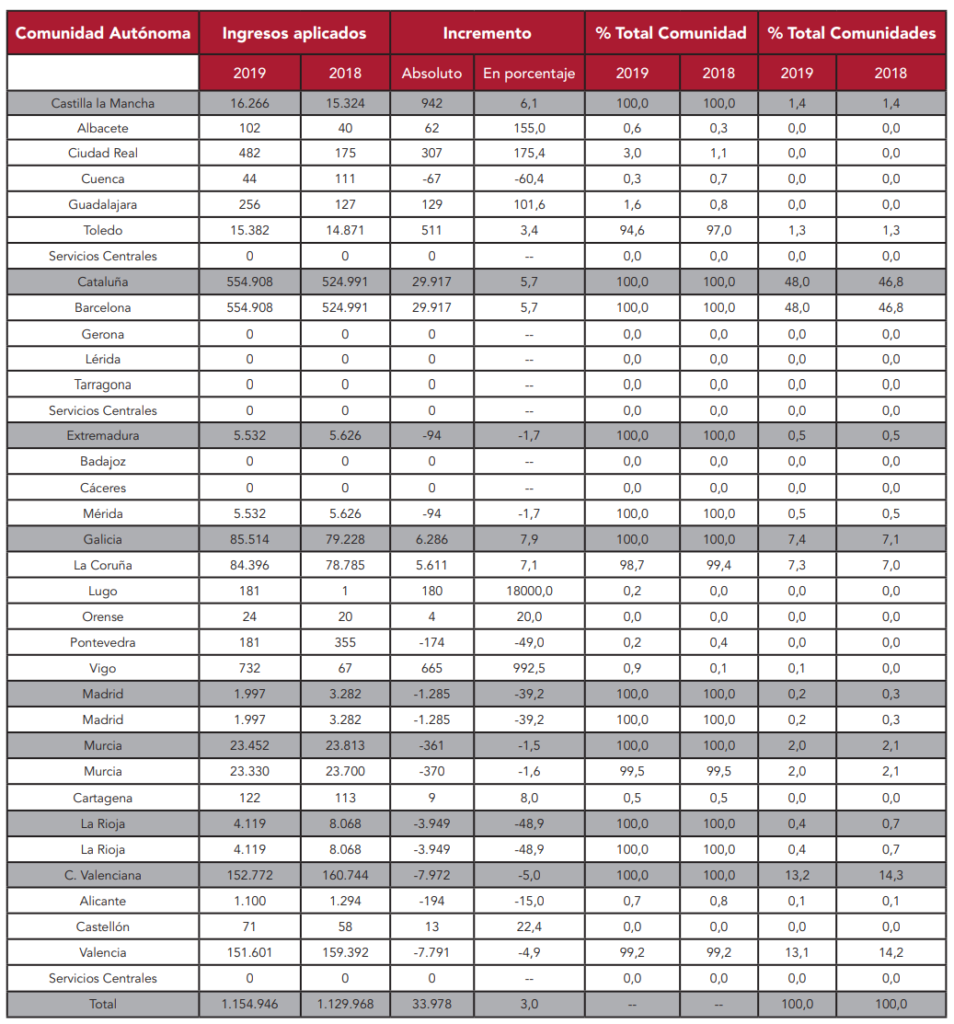

Tabla 1. Recaudación definitiva por tributos cedidos – Capítulo I – Impuesto sobre el Patrimonio 2014-2019 (miles de euros)

La capacidad recaudatoria del impuesto es muy reducida pero, como refleja el cuadro anterior, en la mayoría de los territorios sigue una tendencia creciente. Así, entre 2018 y 2019, los ingresos fiscales por este concepto aumentaron en todas las autonomías, excepto en La Rioja, donde cayeron a la mitad, Madrid (-40%), C. Valenciana (-5%), Cantabria (-4%), Castilla y León (-3,5%), y Extremadura (-1,7%).

A pesar de estos descensos, la recaudación total en España a lo largo de 2019 por el Impuesto sobre el Patrimonio subió un 3% y alcanzó los 1.154 millones de euros, recursos cedidos plenamente a las comunidades autónomas. Solo en Cataluña se obtuvieron 554,9 millones de euros, tras un crecimiento entre 2018 y 2019 del 5,7%.

5. Modificaciones fiscales introducidas en 2020

La imposición patrimonial española sigue la tendencia inversa al resto de los países europeos, pues, mientras que el Impuesto sobre el Patrimonio no se exige en ningún país de la Unión Europea [13], en España se eleva el tipo de gravamen superior en el último tramo de la escala.

Como se decía en la introducción de este artículo, mientras Francia suprime el impuesto porque lo considera injusto, España amenaza con reducir la autonomía financiera de las regiones, posicionando en el debate político la necesidad de una llamada “armonización fiscal”, a través de la que se pretenden incrementar los niveles de recaudación.

En el ámbito de la Unión Europea ningún país exige un tributo sobre la riqueza de las personas físicas, si bien Noruega y Suiza sí gravan la patrimonial. El denominado Impuesto sobre la Fortuna noruego recauda el 0,15% de los patrimonios superiores a 1,5 millones de coronas noruegas. Y, por su parte, los municipios pueden añadir un 0,7% de gravamen.

En España, entre las modificaciones introducidas por la Ley de Presupuestos Generales del Estado para 2021, se establece una subida del tipo marginal al 3,5%. Como consecuencia, la Confederación Española de Organizaciones Empresariales (CEOE) ha anunciado la presentación de un recurso de inconstitucionalidad, al considerar que este tipo de gravamen —que ha subido desde el 2,5%— tiene un efecto distorsionador sobre las decisiones de ahorro e inversión, además de un carácter claramente confiscatorio, y de penalizar la productividad y el crecimiento económico. Los argumentos aducidos son, por un lado, que, en el entorno económico actual, en el que los tipos de interés están cercanos a cero, o incluso son negativos, un gravamen del 3,5% hace tributar por incrementos patrimoniales irreales, y en consecuencia, resulta confiscatorio, sobre la base de la sentencia del Tribunal Constitucional que entiende como tal un impuesto que somete a tributación manifestaciones irreales, ficticias o inexistentes de la capacidad económica.

Y, por otro lado, también es confiscatorio desde el momento en el que el sujeto pasivo se ve obligado a enajenar parte del patrimonio percibido para hacer frente al pago del impuesto. Además, en algunos casos, la venta del patrimonio se efectúa por valores inferiores al de mercado, e incluso, a los de tasación empleados por la propia Administración Tributaria.

6. Conclusiones

La armonización de los tributos cedidos a las comunidades autónomas en ningún caso debe suponer un aumento de la presión fiscal sobre los ciudadanos, que afrontan un impuesto que no constituye el grueso básico de la recaudación tributaria, pues no cabe considerar su “armonización” como un elemento básico para la reducción del déficit público autonómico, ni se puede estructurar como un elemento esencial para mejorar la corresponsabilidad territorial española.

Más al contrario, la armonización podría suponer la eliminación de un impuesto que no cumple con el objetivo de redistribución de la riqueza, cuya captación de ingresos no es básica para las regiones y que, si se suprimiera por parte del Estado central, como impuesto estatal cedido a las comunidades autónomas, se podría recuperar, en cualquier caso, como tributo propio en aquellas regiones que quisieran mantenerlo.

La configuración actual del Impuesto sobre el Patrimonio muestra una disparidad entre las comunidades autónomas, pues, en algunas, aparece bonificado en el 100%, mientras que, en otros territorios, los tipos de gravamen y los beneficios fiscales varían mucho. Pero esta situación, lejos de calificarse de dumping fiscal, constituye fiel reflejo de la autonomía financiera y de la corresponsabilidad fiscal imprescindible para que los territorios puedan responder de la gestión de sus propios presupuestos de ingreso y de gasto.

Si se plantea una remodelación de la financiación autonómica en España, debería realizarse teniendo en cuenta todos los regímenes existentes, tanto por razón del territorio como por motivos históricos, de manera que se construya un modelo estable en el tiempo que permita a las regiones diseñar su modelo de prestación de servicios según la previsión de ingresos que consignen.

Por otro lado, la configuración del impuesto como un tributo progresivo en el que, como ocurrirá en España para los declarantes de más de 10 millones de euros, estos tengan que soportar un tipo de gravamen del 3,5%, es claramente confiscatoria, ya que la rentabilidad actual de cualquier inversión dista bastante de este porcentaje. Además, gravar un patrimonio con un tipo así desincentiva el ahorro y su localización en España.

El impuesto no consigue obtener los niveles de recaudación suficientemente amplios como para que quepa considerarlo un pilar básico de la financiación autonómica. Por esto, si los territorios deciden, en uso de su autonomía financiera y fiscal, eliminarlo o bonificarlo, tendrán que plantearse si son capaces de llevar a cabo una gestión más eficiente de sus recursos, pues habrán de prestar los mismos servicios, con la misma calidad, pero empleando menores recursos económicos. Y si los gobiernos autonómicos pueden ofrecer sus servicios de esta manera, más eficiente, el Estado central no debería interferir en los niveles de autogobierno, pues, lejos de constituir una circunstancia de dumping fiscal, no se trata más que de un fiel reflejo de una gestión más eficaz, que mejora la competencia entre autonomías.

Por otro lado, no es una razón solvente que así se garantice la equidad vertical entre ciudadanos, en el sentido de que la sobreimposición sobre la riqueza se erija en un instrumento para dar un tratamiento fiscal diferente a aquellos que muestren capacidades económicas distintas, y de que, mediante un impuesto progresivo que grave la riqueza, el sistema fiscal asegure la justicia distributiva exigida en el artículo 31.1 de la Constitución.

[1] Martínez Vázquez, J. (2020). Desafíos pendientes de la descentralización en España: suficiencia y autonomía tributaria. Instituto de Estudios Fiscales, p. 249.

[2] Artículo primero del Título I. Impuesto extraordinario sobre el Patrimonio de las Personas Físicas, Ley 50/1977, de 14 de noviembre, sobre medidas urgentes de reforma fiscal.

[3] Martínez-Vázquez (2020), p. 12. Los autores realizan un análisis sobre el porcentaje de impuestos en manos de los gobiernos regionales en los países de la OCDE entre 1995 y 2016, y concluyen que, en el ámbito europeo, no hay necesidad y oportunidad para avanzar en el grado de descentralización de los tributos. Y, por otra parte, llevan a cabo un análisis de regresión en el que correlacionan el nivel de descentralización tributaria y capacidad normativa plena en 2011 y el grado de autonomía plena de los países.

[4] No parece que existan razones solventes para argumentar que las autonomías no ven cubiertas sus necesidades de gasto. Tras el análisis del Informe del Consejo de Política Fiscal y Financiera (CPFF, 2016), que resume las consideraciones de las CC.AA. sobre el funcionamiento del actual sistema de financiación de las comunidades autónomas de régimen común y de las ciudades con Estatuto de Autonomía (SFA), algunos de los gobiernos regionales infieren la insuficiencia del sistema a partir del desequilibrio entre sus propios ingresos y gastos en años recientes, mientras que otros comparan la evolución de los ingresos y gastos autonómicos con las correspondientes magnitudes de la AC y la Seguridad Social (SS) a partir de algún ejercicio en el que el reparto observado se considera satisfactorio. Aun otras recurren a comparaciones con referencias externas, como la media de la Unión Europea o de la OCDE, para argumentar que habría que aumentar el gasto en los servicios de su competencia por encima de lo que permiten los actuales niveles de ingresos, siempre dando por supuesto que los recursos necesarios para ello deberían provenir de la AC. Algunos de estos argumentos resultan poco convincentes de entrada. Así, un gasto que excede sistemáticamente los recursos disponibles podría indicar, en lugar de la insuficiencia de estos, una mala gestión o un nivel de prestaciones demasiado elevado, a la vez que la experiencia de otros países no resulta automáticamente trasladable a nuestro caso y no constituye necesariamente una referencia normativa adecuada; entre otras cosas, porque las preferencias pueden diferir y porque un mayor gasto no implica per se un mejor servicio. Martínez-Vázquez (2020), pp.23 y 24

[5] En el Boletín Oficial del Estado nº 310, del 25 de diciembre de 2008, se publicó la Ley 4/2008, de 23 de diciembre, por la que se suprime el gravamen del Impuesto sobre el Patrimonio. En su exposición de motivos puede leerse:

“El Impuesto sobre el Patrimonio se estableció en el año 1977 como un tributo de carácter extraordinario, en el marco de la profunda reforma del sistema tributario iniciada ese año. La vigente Ley del impuesto, la Ley 19/1991, de 6 de junio, supuso la incorporación con carácter estable del Impuesto al sistema tributario, con un triple objetivo: efectuar una función de carácter censal y de control del Impuesto sobre la Renta de las Personas Físicas, conseguir una mayor eficacia en la utilización de los patrimonios, y la obtención de una mayor justicia redistributiva complementaria de la aportada por el Impuesto sobre la Renta de las Personas Físicas.

Sin embargo, desde el momento de su establecimiento, las transformaciones, tanto del entorno económico internacional como las mismas modificaciones introducidas en el tributo, han hecho que pierda su capacidad para alcanzar de forma eficaz los objetivos para los que fue diseñado. En el actual contexto, resulta necesario suprimir el gravamen derivado de este impuesto mediante la fórmula más idónea para asegurar su eliminación efectiva e inmediata. Dicha eliminación del gravamen se produce tanto para la obligación real como para la obligación personal de contribuir.

En consecuencia, el precepto que modifica determinados artículos de la Ley 19/1991, al igual que la derogación que afecta a otras disposiciones de dicha Ley, tiene por objeto eliminar el gravamen por este impuesto, sin necesidad de modificar al mismo tiempo la Ley 21/2001, de 27 de diciembre, por la que se regulan las medidas fiscales y administrativas del nuevo sistema de financiación de las comunidades autónomas de régimen común y ciudades con Estatuto de Autonomía, puesto que cualquier modificación de esta Ley debe ser objeto de un examen conjunto en el marco del proceso de reforma del sistema de financiación de las comunidades autónomas”.

[6] Artículo tercero. Modificación de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio. Se introducen las siguientes modificaciones en la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio: Uno. El artículo 33 queda redactado de la siguiente forma: «Artículo 33. Bonificación general de la cuota íntegra. Sobre la cuota íntegra del impuesto se aplicará una bonificación del 100 por ciento a los sujetos pasivos por obligación personal o real de contribuir». (…) Disposición final quinta. Entrada en vigor. Esta Ley entrará en vigor el día siguiente al de su publicación en el Boletín Oficial del Estado. No obstante: (…) b) El artículo tercero será aplicable a partir del 1 de enero de 2008. Restablecimiento temporal: Real Decreto-ley 13/2011, de 16 de septiembre, por el que se restablece el Impuesto sobre el Patrimonio, con carácter temporal.

[7] La Ley 16/2012, de 27 de diciembre, por la que se adoptan diversas medidas tributarias dirigidas a la consolidación de las finanzas públicas y al impulso de la actividad económica, preveía la supresión del gravamen por el impuesto, con efectos desde el 1 de enero de 2014; y La Ley 22/2013, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2014, contemplaba la supresión con efectos desde el 1 de enero de 2015. Finalmente, la Ley 36/2014, de 26 de diciembre, de Presupuestos Generales del Estado para el año 2015, dispone en su artículo 61. Impuesto sobre el Patrimonio durante 2015. Con efectos de 1 de enero de 2015 y vigencia indefinida, se modifica el apartado segundo del artículo único del Real Decreto-ley 13/2011, de 16 de septiembre, por el que se restablece el Impuesto sobre el Patrimonio, con carácter temporal, que queda redactado de la siguiente forma: «Segundo. Con efectos desde 1 de enero de 2016, se introducen las siguientes modificaciones en la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio: Uno. Se modifica el artículo 33, que queda redactado de la siguiente forma: «Artículo 33. Bonificación general de la cuota íntegra. Sobre la cuota íntegra del impuesto se aplicará una bonificación del 100 por ciento a los sujetos pasivos por obligación personal o real de contribuir».

[8] En este análisis no se tiene en cuenta la deuda autonómica que, entre 1995 y 2007, se situó en torno al 6% y, a partir de entonces, inicia un vertiginoso ascenso, hasta llegar en 2016 al 25%, situarse en el 24,7% del PIB en 2017, y, a finales de 2018, en el 24,3%. Durante el período 2012-2017 casi todas las comunidades necesitaron la asistencia financiera del gobierno central para cumplir con sus obligaciones financieras. A lo largo de estos años, el Ejecutivo prestó a los gobiernos regionales recursos equivalentes al 35,4% de sus recursos totales. Sin embargo, el sistema de financiación autonómico diseñado en la LOFCA no contemplaba niveles de endeudamiento tan elevados. Simplemente tenía en consideración posibles deudas de tesorería que pudieran generar las regiones.

Martínez-Vázquez (2020), p. 119.

[9] “El informe de la Comisión de Expertos para la Revisión del Modelo de Financiación refleja el intenso debate que se produjo en su seno sobre la cuestión de la suficiencia, y lo frágil de los acuerdos a los que se llegó. Por una parte, se reconocía que no existe una respuesta técnica a la cuestión de la suficiencia, sino que la solución ha de ser política. Es decir, son los gobiernos los que deben decidir cuánto quieren gastar, y lo mejor es que cada nivel de gobierno decida esto en diálogo con sus contribuyentes. Para avanzar en esa dirección, los expertos están de acuerdo en reforzar los instrumentos para el ejercicio de la autonomía y la corresponsabilidad fiscal. Pero hay que ser conscientes de que esta recomendación no resuelve el dilema planteado entre autonomía y solidaridad, que, en el caso español, es claro y está indisolublemente ligado a la cuestión de la suficiencia. Por tanto, las decisiones políticas deberán contemplar la globalidad del problema para ofrecer verdaderas soluciones”.

Martínez-Vázquez (2020), p. 48.

[10] No son objeto de este artículo las competencias en materia de gestión de las comunidades autónomas sobre este impuesto, pero ya que se ha puesto de relieve la importancia del tributo como elemento censal, conviene traer a colación la referencia prevista en el artículo 55, ya que son las regiones las competentes en materia de revisión de valores: “Artículo 55. Alcance de la delegación de competencias en relación con la gestión tributaria. 1. En la gestión tributaria de los Impuestos sobre el Patrimonio, (…) corresponderá a las comunidades autónomas: a) La incoación de los expedientes de comprobación de valores, utilizando los mismos criterios que el Estado. En el caso de concesiones administrativas que superen el ámbito territorial de una comunidad autónoma, la comprobación de valores corresponderá a la comunidad autónoma en cuyo territorio se encuentre el domicilio fiscal de la entidad concesionaria. b) La realización de los actos de trámite y la práctica de liquidaciones tributarias. c) La calificación de las infracciones y la imposición de sanciones tributarias. d) La publicidad e información al público de obligaciones tributarias y su forma de cumplimiento. e) La aprobación de modelos de declaración. f) En general, las demás competencias necesarias para la gestión de los tributos. […]”.

[11] En este sentido Zabalza (2020) desgrana una serie de recomendaciones sobre la necesidad de armonizar los tributos en el ámbito autonómico, y se refiere en los siguientes términos a la armonización de la imposición sobre la riqueza:

“Hay que revisar a fondo las reglas de armonización de los tributos patrimoniales cedidos (patrimonio, sucesiones, donaciones y actos jurídicos documentados). Posiblemente legislando tanto tipos máximos como mínimos. La competencia fiscal a la baja observada en estas figuras no aumenta la eficiencia del sistema (puede llevar a una subprovisión de servicios públicos) e introduce desigualdades que afectan a aspectos fundamentales de la política redistributiva de la nación”.

Martín Vázquez (2020), p. 96.

[12] En virtud de la Ley 11/2020, de Presupuestos.

Bibliografía

- Cabrillo, F. (2007). La supresión del Impuesto sobre el Patrimonio. Crece el consenso para acabar con un tributo obsoleto, no equitativo e ineficiente, Papeles FAES, nº 58. Disponible en https://docplayer.es/14209167-La-supresion-del-impuesto-sobre-el-patrimonio-crece-el-consenso-para-acabar-con-un-tributo-obsoleto-no-equitativo-e-ineficiente.html

- Martínez Vázquez, J. y Lago Peñas, S. (2020). Desafíos pendientes de la descentralización en España: suficiencia y autonomía tributaria. Instituto de Estudios Fiscales.

- Ministerio de Hacienda (2020). Recaudación definitiva por tributos cedidos (2014-2019). Disponible en https://www.hacienda.gob.es/es-ES/CDI/Paginas/Impuestos/RecaudacionDefinitivaTributosCedidos.aspx