La crisis del coronavirus ha resucitado debates ya superados sobre el sistema económico imperante en los países desarrollados. Una situación de extrema excepcionalidad, como una pandemia en el siglo XXI, no debería ser óbice para que exista una aceptación generalizada sobre el progreso y la riqueza que lleva aparejados el capitalismo. No obstante, gobiernos de todo el mundo, y especialmente de la Unión Europea, han aprovechado la coyuntura para intentar obtener rédito ideológico e incrementar su poder en detrimento del ciudadano.

Entre otros planteamientos, ha vuelto a ponerse sobre la mesa la idea de una banca pública que “llegue donde no llegan los bancos privados”. Así, la sección más radical del Ejecutivo, liderada por Podemos y algunos miembros socialistas, ha visto acercarse uno de sus más ambiciosos objetivos.

El consenso social, junto a las enseñanzas históricas de las cajas de ahorro nacionales, continúan, empero, respaldando un sistema financiero de titularidad privada. Este rechazo mayoritario a una banca pública constituye un muro de contención a las ansias estatistas, que debe agrietarse en grado sumo para que los radicales puedan hacer efectivo su control absoluto sobre el sistema crediticio español.

Sin embargo, el Gobierno ha anunciado la movilización de 125.000 millones de euros en líneas de avales para afrontar la crisis de liquidez derivada del actual escenario económico. La principal característica de estos reside en la cobertura del 80% del crédito concedido a PYMES y del 70% a grandes empresas.

Esta letra pequeña, que podría tratarse de un estímulo a la corresponsabilidad de las entidades bancarias en la concesión del crédito, esconde quizá la mayor amenaza a nuestro sistema financiero y, por ende, a nuestra economía en general.

¿Por qué no se facilitan avales que cubran todo el crédito, como ha hecho Alemania?

Alemania, ejemplo paradigmático de eficacia en la inyección de liquidez al tejido productivo, lanzó líneas de avales con cobertura del 100% del crédito. La pérdida potencial del Estado español, en caso de que todos los créditos resultaran impagados, ascendería a 100.000 millones de euros, mientras que los restantes 25-42.000 millones serían absorbidos por las entidades de crédito privadas. Pero, ¿por qué no se facilitan avales que cubran todo el crédito, como ha hecho Alemania?

Para responder a esta pregunta, en primer lugar, ha de efectuarse una retrospectiva y analizar la evolución de los créditos dudosos de la banca española desde el estallido de la Gran Recesión.

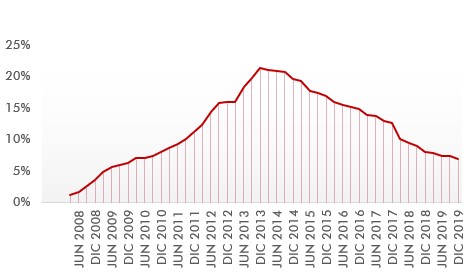

Créditos dudosos de las entidades de depósito

Con la crisis financiera de 2008, las entidades bancarias españolas vieron crecer su tasa de créditos de dudoso cobro a un ritmo trimestral del 12,18%, hasta alcanzar una morosidad del 21,24% del total de los préstamos vivos.

Durante el último lustro, la reducción de la mora en el sistema financiero español ha sido significativa, con una tendencia bajista hasta el momento, lo que ha permitido obtener una rentabilidad positiva, aunque mínima, de un 0,4%, en un escenario de tipos 0 propiciados por las políticas monetarias del Banco Central Europeo, que dificultan enormemente el negocio bancario.

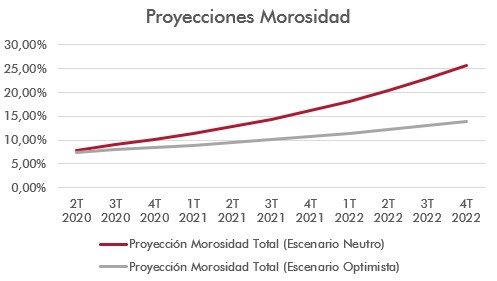

Dado el consenso en las proyecciones de contracción económica nacional (BBVA Research cifra la caída del PIB entre el 4,1% y 7,9%), y asumiendo que las tensiones en nuestro sistema productivo y financiero se dilatarán dos años más ante la ausencia de medidas económicas efectivas que incentiven la actividad y el empleo, supongamos dos escenarios de evolución de la morosidad.

El escenario neutro, que toma como base la tasa de crecimiento trimestral de la morosidad de la anterior crisis (12,18%) y la aplica a la parte mínima no avalada por el Estado (25.000 millones) y a los préstamos vivos anteriores, arrojaría una mora del 25%, similar a la cifra de 2014, tras la Gran Recesión.

Por otra parte, el escenario optimista, en el que las líneas de liquidez tendrían un impacto real positivo sobre el tejido productivo, reduciendo la tasa de crecimiento de la mora a la mitad de lo experimentado en la anterior crisis, ocasionaría una tasa de morosidad del 13,81%.

Aun tomando como referencia el escenario optimista, el volumen de créditos dudosos destruiría la ya ínfima rentabilidad sobre el activo de los bancos españoles, lo que los enfrentaría a fases de estrés importantes

El sistema financiero español pasaría grandes apuros nuevamente, hasta que comenzara la fase expansiva del ciclo. Esta coyuntura dotaría de fuerza al discurso radical de parte del Ejecutivo, y el muro de contención actual que supone el consenso sobre un sistema bancario privado flaquearía, y se materializaría la amenaza de las nacionalizaciones de las entidades.

Así pues, el socialismo habría logrado implosionar el sistema a raíz del intervencionismo en los tipos de interés y las pérdidas absorbidas por los bancos, tras impulsarles el Gobierno a conceder crédito por un valor mínimo de 125.000 millones de euros sin un aval total, y haciendo parecer, además, que ha sido responsabilidad de las entidades privadas.

La crisis de la Covid-19 vuelve a enfrentarnos a una complicada disyuntiva: o internalizar los costes de la recesión, asumiendo la quiebra de parte del tejido productivo, o socializar nuevamente las pérdidas y dar un balón de oxígeno a empresas que, en muchas ocasiones, solo han podido subsistir estos años por los tipos de interés artificialmente bajos del BCE.

En cualquier caso, el sistema financiero y la sociedad civil deben estar preparados para las trampas que el socialismo irá poniendo en el camino, con las que tratará de justificar un cercenamiento de nuestras libertades y avanzar en la consecución de un dirigismo económico.