Los bancos viven una de las crisis más duras de su historia. La sociedad ha cambiado a un ritmo vertiginoso y las entidades de depósito no han sido capaces de reinventarse para seguir generando valor. Ahora no resultan tan imprescindibles para las empresas grandes como antaño. Sin embargo, la banca minorista se revela esencial para autónomos y pymes. La expansión cuantitativa del Banco Central Europeo (BCE) ha contenido bastante la crisis, pero a costa de un gran deterioro de la rentabilidad de los bancos. Cuando el dinero deja de ser un bien escaso y su interés adquiere signo negativo (hoy, del -0,5%), se vuelve difícil conseguir un margen de beneficio. En muchos países es frecuente que los bancos cobren por tener una cuenta abierta y por guardar los depósitos de sus clientes, porque de otro modo perderían dinero.

Un reflejo de su declive lo encontramos en la evolución de sus cotizaciones en la bolsa. Esas personas que invirtieron sus ahorros con una actitud conservadora en acciones de bancos rentables han visto mermar, al cabo de los años, su valor a la mitad. Si la gran banca ha tenido difícil lograr beneficios, la minorista ha resultado todavía más castigada, por necesitar más personal.

Ante la crisis de 2008, los bancos centrales de todo el mundo tomaron medidas para impulsar las fusiones de los bancos pequeños y medianos, a fin de asegurar la viabilidad del sistema. Ciertamente, integrar entidades puede suponer un ahorro en todo aquello susceptible de digitalizarse. Sin embargo, guste o no, la fusión no basta para que la banca retail sobreviva. El único camino para que no continúe menguando pasa por repercutir los costes del precio del riesgo real en los nuevos créditos, cobrar a los clientes por tener una cuenta inactiva y subir las comisiones. Esto dolerá al consumidor, pero es ineludible si es que quiere disponer de una gran red de sucursales.

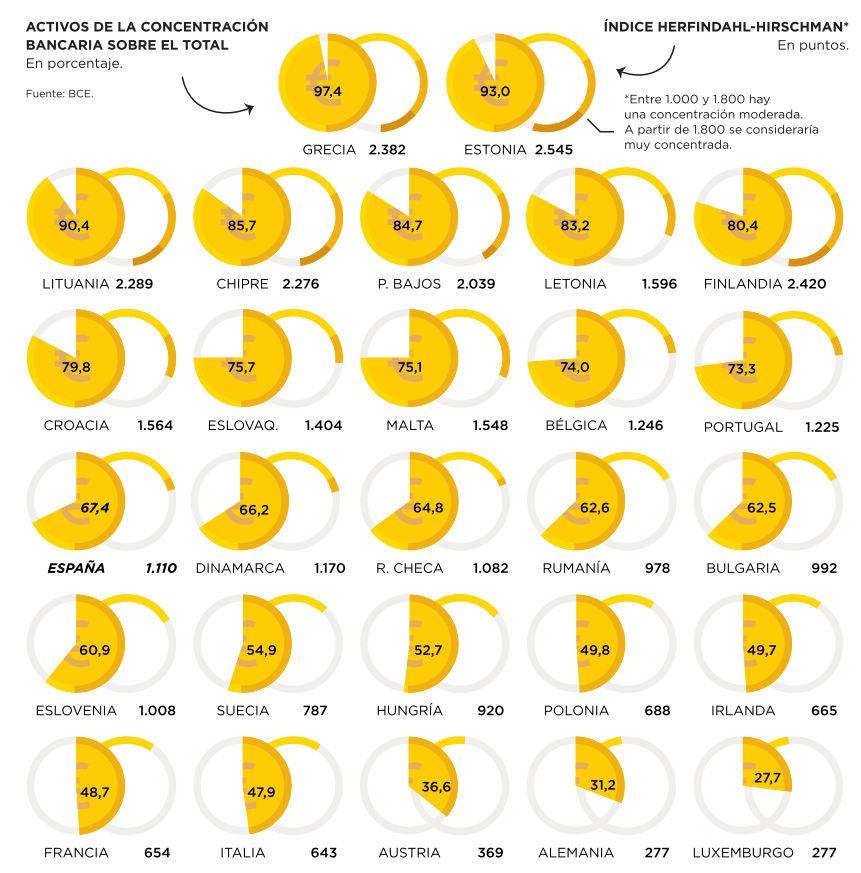

El BCE analiza la concentración bancaria por medio del Índice Herfindahl-Hirschman (IHH), que se calcula sumando los cuadrados de las cuotas de mercado de las entidades bancarias/financieras. Este ranking lo lidera Estonia, con 2.545 puntos, seguido de Finlandia (2.420) y Grecia (2.382). Luxemburgo y Alemania, con 277, son los países con menor integración. España alcanzó 1.110 puntos en 2019, aunque podría subir a 1.800 en el próximo año, dado que las fusiones continuarán, aunque se haya detenido la del BBVA y el Sabadell.

El otro indicador clave a este respecto consiste en el porcentaje de activos bancarios, de los totales de un país, que custodian los bancos concentrados. Las naciones con mayores cifras son Grecia (97,4%), Estonia (93,0%) y Lituania (90,4%), mientras que las menores se producen en Luxemburgo (27,7%), Alemania (31,2%), y Austria (36,6%). Los bancos centrales deben vigilar la solvencia de las entidades, pero constituiría un error forzar fusiones no indispensables, aunque los bancos (o cooperativas de crédito) sean medianos. El poder que ostentaría un oligopolio de unos pocos grandes bancos asusta, y más si entrara a manejarlo un Gobierno populista. La tentación resultaría irresistible, utilizando el BOE a capricho. Además,

con su aparato de propaganda, convencerían a la ciudadanía de hacerlo por su bien, aunque lo que pretendan sea aumentar su despotismo (nada ilustrado, por cierto, en el caso de España).